Come fare a definire la strategia di investimento?

Quanto azionario inserire o quanta liquidità tenere a disposizione?

Tutte queste domande trovano risposte nella teoria del Life Cycle.

Altro non è che il ciclo della vita.

In ogni nostra fase della vita abbiamo diverse aspettative, obiettivi e necessità.

È probabile che quando siamo più giovani abbiamo più interesse a divertirci, ad essere spensierati e toglierci ogni possibile sfizio.

Con il passare del tempo, ci si responsabilizza, cambiano le nostre esigenze e spesso la conformazione della nostra famiglia.

Le esigenze che prima erano andare alle feste, divertisti e passare il tempo allegramente, diventano acquistare casa, avere figli, farli studiare e crescere bene, sistemarli e poi la pensione.

Non tutte le situazioni sono sempre come quelle del Mulino Bianco dico io, anzi non è proprio necessario che siano così ma in ogni caso col passare degli anni le esigenze cambiano.

Oggi il rischio finanziario più grande si potrebbe dire che sia il rischio di ultra longevità.

Il rischio di andare in pensione (o post pensione) ed essere in difficoltà finanziarie tali da non permettersi cure e sistemazioni adeguate.

Di essere magari anziani e non potersi permettere un alloggio dignitoso.

Magari di essere non autosufficienti e non potersi permettere delle assistenze necessarie.

Ora il mio scopo non è quello di creare terrore, anzi.

È quello invece di essere un valido supporto nei tuoi ragionamenti e fornirti gli strumenti per colmare eventuali gap.

Quindi come comporre il portafoglio dei miei investimenti?

Usare lo schema Life Cycle vuol dire pianificare e strutturare i nostri investimenti riducendo il rischio finanziario all’aumentare dell’età anagrafica (o dell’avvicinamento dell’obiettivo).

Partendo dal presupposto che il comportamento principe che ci può introdurre ai passaggi successivi è produrre reddito e risparmiare, analizziamo le varie fasi della vita e le possibili composizioni di portafoglio.

Per queste simulazioni poniamo come unico obiettivo la pensione per praticità di calcolo sull’orizzonte temporale (il Life Cycle, per gli obiettivi intermedi diversi dalla pensione è la strategia di investimento Goal Based Investing e ne parlerò più avanti).

Se l’età anagrafica è fino a 35/40 anni o l’obiettivo è di investire con un orizzonte temporale oltre i 10 anni si può prediligere un profilo più dinamico fino ad arrivare al 60/80% di azionario.

All’aumentare dell’età anagrafica, intorno ai 40/50 anni, o al diminuire del tempo a disposizione per il raggiungimento dell’obiettivo, intorno ai 10 anni per capirci, la percentuale di azionario dovrebbe essere ridotta tra il 40/60%.

Quando l’età anagrafica aumenta ancora, idealmente tra i 50/60 anni o l’orizzonte temporale scende tra i 6 e i 10 anni a disposizione per il raggiungimento dell’obiettivo, la percentuale di azionario dovrebbe essere rimodulata tra il 20/40%.

Infine, in età di pensione o quando si ha a disposizione meno di 5 anni di tempo a disposizione per il raggiungimento degli obiettivi, la percentuale di azionario da destinare al portafoglio dovrebbe essere ridotta ulteriormente fino ad arrivare a zero.

Come vedi i range che ho definito sono molto ampi proprio perché sono molto soggettivi.

Variano da soggetto a soggetto in base a molte caratteristiche, prima tra tutte la capacità di sopportare oscillazioni del portafoglio nel tempo.

Queste suddivisioni sono state pensate anche ragionando in ottica di continuo accumulo di capitale, quindi in fase di crescita e progettazione di obiettivi concreti.

Questo sta a significare che come al solito gli strumenti finanziari altro non sono che semplici strumenti.

Raggiungere l’obiettivo di una pensione agiata non può essere raggiunto se nel frattempo non si produce reddito e non si accantona capitale.

L’utilizzo di strumenti finanziari, secondo le logiche Life Cycle, ci permettono semplicemente di abbinare il tempo a nostra disposizione con la probabilità che i mercati finanziari ci aiutino a raggiungere i nostri obiettivi in minor tempo e più efficientemente.

Lo scopo quindi, in maniera molto pragmatica, è anche di vivere al meglio gli impatti che hanno i mercati finanziari in funzione degli obiettivi che ci siamo posti.

È naturale che avendo a disposizione più di 20 anni di tempo, le variazioni e le fluttuazioni del capitale generate dall’andamento del mercato non impatteranno la nostra psicologia. Questo perché l’obiettivo è distante, il progetto e l’obiettivo è chiaro e il tempo è mio alleato.

Diverso è invece quando sono in prossimità del mio obiettivo, della pensione, in procinto dell’acquisto di qualche bene.

Se ho creato un patrimonio, un capitale, che è stato implementato ad hoc per il soddisfacimento di questo obiettivo, se manca poco tempo per realizzarlo o sono in procinto di realizzarlo, le fluttuazioni delle quotazioni non sono mie alleate.

Un potenziale -10% (che non sarebbe neanche la peggiore delle ipotesi) potrebbero rovinare i miei piani e compromettere il mio obiettivo.

Il Life Cycle è una tipologia di investimento quindi che prevede una graduale riduzione del rischio finanziario dell’investimento sulla base dell’età anagrafica dell’investitore.

Un piano di investimento life cycle prevede infatti che, con l’avvicinarsi dell’età pensionabile, il grado di rischio del portafoglio dell’investitore venga modificato ad intervalli prestabiliti, andando a ridurre la componente di rischio a vantaggio di profili a rischio più contenuto.

Si passa idealmente da una tipologia iniziale di portafoglio basato sulla crescita con una buona componente di investimenti in azioni ad una tipologia di investimento prudente con un forte investimento in strumenti obbligazionari e di liquidità nell’età più vicina alla pensione.

Questo è quindi il motivo per cui andrebbe ridotta la percentuale di rischio di portafoglio fino ad arrivare a zero in prossimità dell’obiettivo.

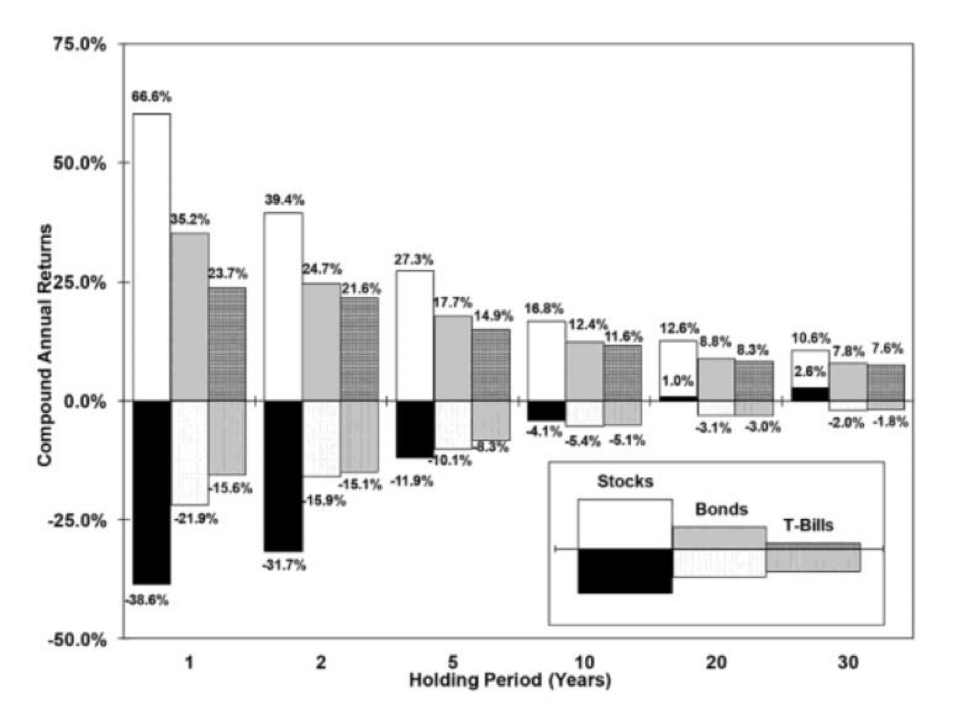

Da questo grafico, basato sulla Random Walk Hypothesis (cioè sull’andamento casuale dei mercati) vediamo come all’aumentare del tempo a nostra disposizione la probabilità di perdere soldi nei mercati azionari vadano verso lo zero.

E questo è anche il motivo per cui se i soldi serviranno nel breve o brevissimo termine non dovrebbero essere nemmeno investiti.

In epoche come le attuali dove i tassi sui conti correnti, i conti deposito, le obbligazioni a breve termine, offrono rendimenti a zero o addirittura negativi, assumersi rischi inutili a fronte di possibili danni economici sarebbe controproducente.