Quanti di noi vorrebbero vivere di rendita?

Scommetto che tutti alzerebbero la mano e forse chi non la alza è perché:

- non ha capito la domanda

- sta già vivendo di rendita.

A parte questa provocazione, la verità è che più che vivere di rendita, tutti noi vorremmo riuscire a lavorare perché vogliamo e non perché dobbiamo.

Lavorare con l’ansia delle scadenze delle rate del mutuo, la retta della scuola dei figli, la carta di credito che inesorabilmente arriva in addebito il 15 di ogni mese, sono tutti fattori che ci costringono a lavorare.

Ed è un circolo vizioso.

Ok, come spezzare questo tapis roulant negativo?

Non è possibile farlo con una bacchetta magica, o meglio, non è possibile farlo dall’oggi al domani.

Per prima cosa ritorno alla retorica di questo articolo dove avevo parlato del capitale umano, nel senso che investire prima di tutto su noi stessi ci permetterebbe di raggiungere livelli di soddisfazione e ambizione più alti in tutti gli ambiti.

Perché se già sappiamo che alcune delle nostre spese superflue sono quelle che ci allontanano dalla nostra libertà finanziaria potremmo partire da li.

E sembrerà banale ma anche aumentare le nostre entrare sarebbe un ottimo metodo per raggiungere il nostro goal finanziario anche se qui potrei già sentire qualche esclamazione poco elegante rimbalzare in qualche testa (e per aumentare le nostre entrare dobbiamo necessariamente investire nel nostro capitale umano).

Sebbene l’esclamazione sarebbe anche lecita ci sarebbe da ragionare sul fatto che nella maggior parte dei casi, con un aumento dello stipendio/entrate (nel caso sicuramente meritato in cui si riuscisse ad aumentare le entrate appunto) non so se ne deriverebbe automaticamente maggior risparmio, anzi; il più delle volte aumenterebbero le spese correlate al desiderio di uno stile di vita da elevare ad un livello superiore.

Quindi cosa dovremmo fare?

Esiste un movimento, molto famoso ed in voga in America, che si chiama F.I.R.E, acronimo che sta per Financial Independence, Retire Early.

Gli aderenti a questo movimento fanno di tutto per potersi permettere una pensione anticipata.

Mirano ad andare in pensione a 35 anni, a 40 anni, ecc ecc.

Tutto bello fino a quando non si leggono storie di persone che non hanno vissuto appieno la loro vita per poter risparmiare il 90% o più dello stipendio con il fine di andare in pensione dopo pochi anni di lavoro.

Storie tristi, soprattutto perché contornate da rinunce non solo materiali ma soprattutto sociali ed esperienziali.

Aggiungo anche che, una volta andati in pensione e ritirati precocemente dal lavoro, si dovrà essere in grado di gestire il patrimonio accumulato combattendo contro il rischio di ultra-longevità.

Se arrivi a 90 anni quando speravi di venire a mancare a 85 anni perché il tuo capitale era calcolato al centesimo per farti vivere dignitosamente fino a quell’età, sono guai seri.

Disclaimer: considera che la cultura finanziaria oltreoceano è molto avanti rispetto alla nostra e soprattutto gli aderenti al movimento FIRE fanno molto affidamento al rendimento dei mercati finanziari che effettivamente gli ha permesso e probabilmente continuerà a permettere loro di raggiungere, tramite l’interesse composto, i loro obiettivi. Questo è anche il motivo per il quale con i risparmi e relativamente pochi anni riescono a ritirarsi dal lavoro.

Quindi tornando al desiderio di volersi ritirare prima dal lavoro, io vedrei più logico piuttosto cercare di avere una libertà finanziaria per poter affrontare gli impegni quotidiani e finanziari con distensione anziché con preoccupazione.

Ok ma quindi a cosa dovresti puntare?

Dovresti puntare a risparmiare la giusta quantità di denaro il prima possibile (e il più possibile se riesci ma anche la giusta quantità è adeguata – giusta quantità è soggettiva ma il 10/15/20% sarebbe il minimo) da mettere a rendita per raggiungere un capitale tale da poterti sostentare negli anni in cui vorrai ritirarti o lavorare meno.

Esiste una linea guida da seguire, una sorta di traccia da poter percorrere per iniziare ad immaginare quanto capitale potrebbe servire per vivere di rendita.

Perché immagino che alla domanda “quanto capitale vorresti per vivere di rendita” le risposte sarebbero “10 milioni di euro”, “50 milioni di euro”, “1 miliardo di euro”.

Tutto lecito nella nostra immaginazione per la ricerca della nostra libertà finanziaria.

È lecito anche sognare.

Ma per essere pragmatici e aver anche la possibilità di percorrere un sentiero realizzabile ci sono dei metodi, perché se il tuo stipendio è di 1.500 euro puntare al miliardo di euro direi che è piuttosto irrealizzabile.

E premetto, vivere di rendita non significa spendere e spandere con la certezza di poter vivere per sempre senza far nulla e senza alcun rischio, vuol dire programmare all’interno di intervalli di probabilità una rendita statisticamente molto probabile.

Dovresti puntare quindi alla regola delle 25 volte.

In base a quello che spendi ogni anno, moltiplicandolo per 25 volte, ottieni la quantità di capitale minimo che ti permetterebbe di poter vivere di rendita.

Facciamo un esempio.

Se per vivere, senza tanti fronzoli intendiamoci, spendi 1.500 euro al mese quindi 18.000 euro all’anno (consideriamo rata del mutuo, la spesa di casa, bollette e tutti i servizi di prima necessità), moltiplicando questa cifra per 25 volte, otteniamo un capitale che se messo a rendita può fornirti ciò di cui avresti bisogno per mantenere quello stile di vita.

Il calcolo, quindi, sarebbe 18.000 X 25 volte = 450.000 euro

Questo capitale, investito nei mercati finanziari con un ritorno medio del 4% genererebbe una rendita di 18.000 euro l’anno (ovviamente il rendimento sarebbe lordo).

Considera che in questo caso stiamo parlando di non aver più alcun tipo di entrate e far conto solo sulla generazione di profitti da parte del mercato finanziario, ma allo stesso tempo non avremmo più spese derivanti dalla vita lavorativa.

Il tasso indicato del 4% è un tasso ipotetico (potremmo ipotizzare un rendimento più alto dal momento in cui un portafoglio potenzialmente più esposto all’azionario potrebbe fornire un rendimento superiore) ma il 4% è anche il tasso che corrisponde alla percentuale di capitale che ogni anno potrei prelevare dal patrimonio senza dilapidare i risparmi accumulati e che viene preso in considerazione dagli aderenti al movimento FIRE.

Lo studio di Vanguard (Vanguard è una delle più grandi società di investimento al mondo fondata da John Bogle nel 1975 e la stima è su un portafoglio 50% azionario 50% obbligazionario) ci offre proprio questa stima dove individua nel 4% il tasso di prelievo massimo che si potrà fare dal capitale senza essere mai essere rimasti a corto di denaro nemmeno nel peggior momento storico finanziario in un pensionamento di 30 anni (qui trovi lo studio in inglese di Bengen del 1994).

Nonostante alcuni limiti nel fatto che viene calcolato un rendimento medio ben sapendo che i rendimenti non sono sempre lineari, questo spunti ci offre interessanti punti di vista.

A mio modesto parere potrebbe aiutarti a delineare quale potrebbe essere la tua capacità di risparmio da mettere in atto e per quanto tempo al fine di raggiungere il capitale necessario a generare una rendita.

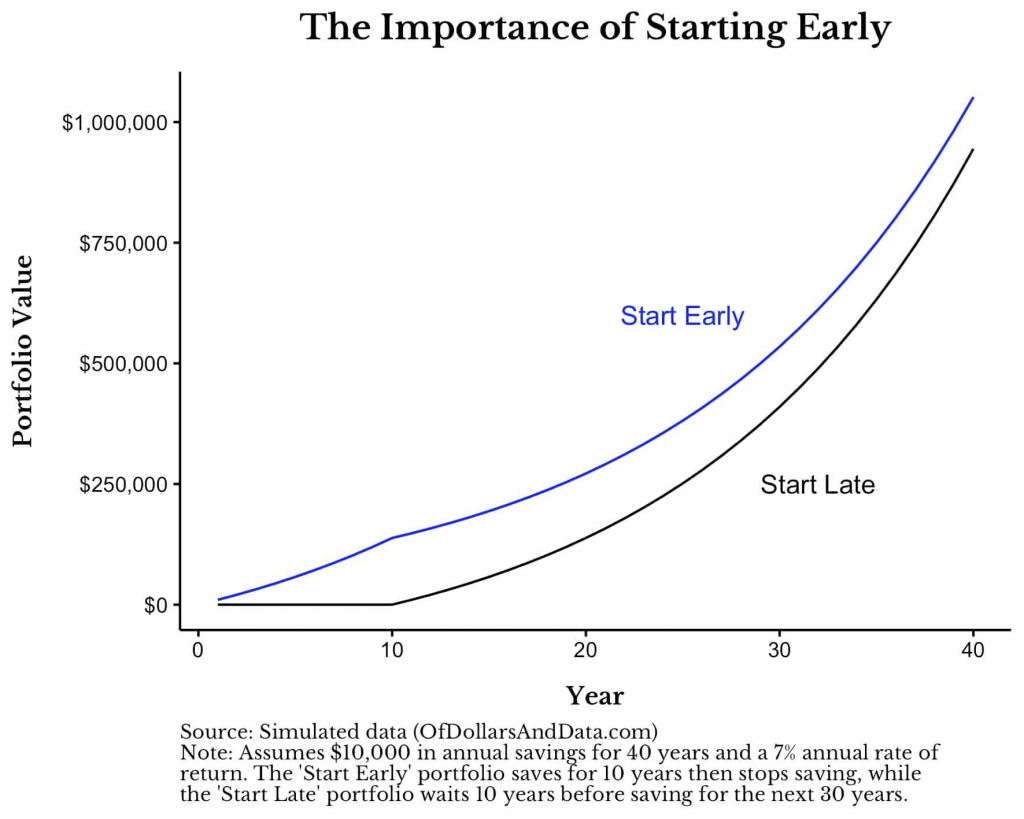

Se inizi a risparmiare 10.000 euro per i primi 10 anni della tua vita lavorativa l’effetto compounding stimando un rendimento del 7% sarà impressionante. E sarà molto più potente rispetto all’iniziare a risparmiare la stessa cifra ma 10 anni dopo l’inizio della tua attività lavorativa.

Tornando ai limiti che può presentare uno studio fatto sui numeri senza considerare la parte emotiva dell’investitore e risparmiatore aggiungo la regola del 95% di Bob Clyatt il quale suggerisce che, prendendo prudentemente il 4% come tasso di prelievo dal capitale adeguato all’inflazione come tasso per gestire la rendita del patrimonio, può essere rivisitato in caso di andamento negativo dei mercati.

Suggerisce infatti che in caso di inasprimento dei mercati finanziari, ritirando non più del 95% della somma stabilita secondo la regola del 4% dalla stima sopra descritta, la probabilità che il portafoglio resista ai prelievi per la rendita, si arriva al 92% su una durata di 30 anni.

Tutti questi calcoli offrono come già detto prima, ottimi spunti per poter ragionare soggettivamente rispetto le proprie capacità e tolleranze al rischio.

Non possiamo aspettarci un rendimento lineare dei mercati ma dovremmo rimaner focalizzati sul fatto che i mercati hanno da sempre affrontato momenti di crescita e momenti di depressione.

Anche quando abbiamo pensato, in un momento di grande crisi, “questa volta è diverso, non ci riprenderemo più” alla fine, presto o tardi, il mercato è tornato a correre anche più forte di prima.