Spesso ti scrivo di asset allocation, di azionario, di obbligazionario e liquidità.

Ti ho già citato in precedenza anche l’importanza che a mio avviso ha, all’interno di un portafoglio ben strutturato, l’investimento in materie prime ed oro.

Se mi leggi da un po’, o già lavoriamo insieme sugli investimenti, sai quanto io insista nel dire che ogni persona ha le sue esigenze finanziarie e quindi di conseguenza ogni portafoglio debba rispecchiare le singole richieste.

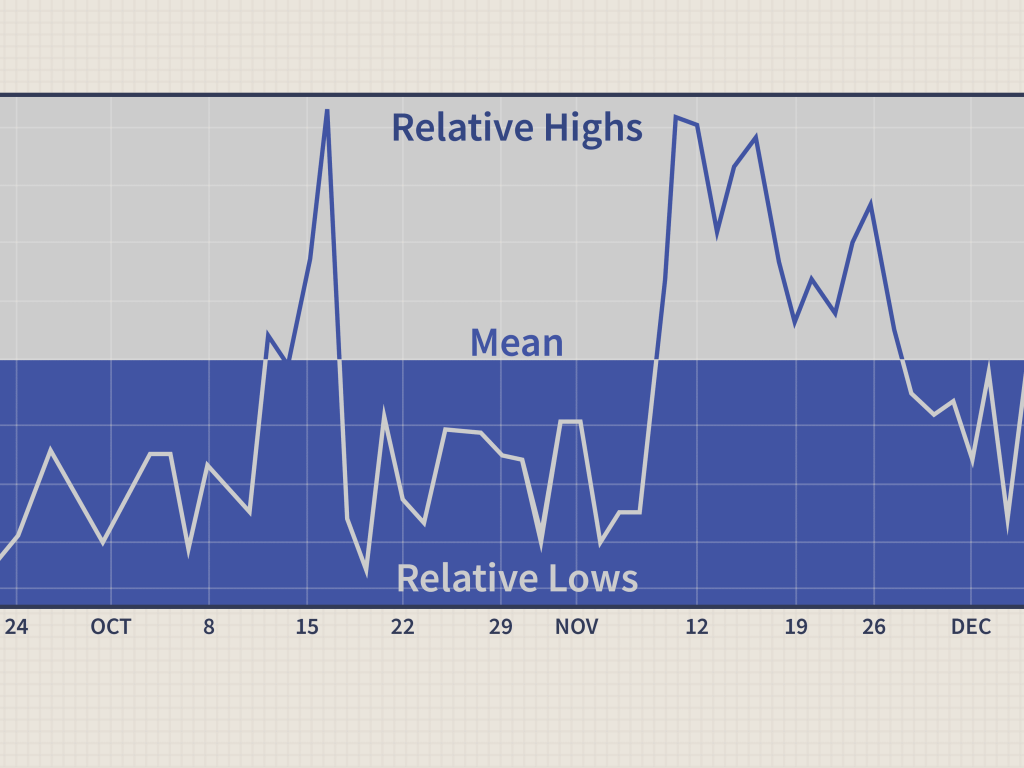

Ogni persona gestisce a modo suo le oscillazioni dei mercati e reagisce in maniera diversa alla gestione del rischio.

Sappiamo perfettamente come l’azionario offra rendimenti superiori a tutte le altre asset ma va capito e gestito.

L’azionario però, come unico investimento all’interno del portafoglio non offre il miglior rapporto rischio/rendimento.

A fronte di ritorni annuali intorno al 8% circa in un orizzonte di 10/20 anni devi saper sopportare variazioni di portafoglio anche di un -50% in alcuni momenti storici.

Per migliorare quindi questo rapporto si va ad aggiungere all’asset riferito all’azionario, proprio le altre asset class che ti citavo prima, cioè le obbligazioni, la liquidità e le materie prime.

Ora però non voglio focalizzarmi sulla composizione di portafoglio bensì su cosa sia il ribilanciamento di portafoglio e come funzioni.

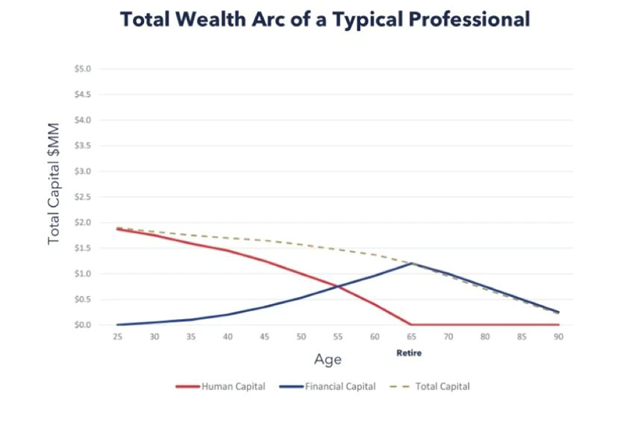

Perché lungo la nostra vita di investitore, secondo il principio di Life Cycle, all’avvicinarsi del nostro obiettivo, deve essere ridotto il rischio di variazione del portafoglio.

Grafico Fonte: https://www.evidenceinvestor.com/

Farò un approfondimento più avanti sui cicli di investimento e la teoria Life Cycle ma, in generale, sembra abbastanza logico che se il nostro obiettivo è aumentare il patrimonio in vista della pensione, quando mancheranno pochi anni all’obiettivo dovrà essere ridotto il rischio di portafoglio.

Dovranno essere quindi limitate le probabilità che un possibile andamento negativo di borsa comprometta la nostra serenità finanziaria.

Tutti questi ragionamenti ed accorgimenti sfociano nel ribilanciamento di portafoglio.

Significa che nella fase di investimento in cui sono in accumulo, quando produco reddito e risparmi, la percentuale di azionario sarà più alta.

All’avvicinarsi invece della pensione, ad esempio, la percentuale di azionario andrà via via ridotta.

Anche nelle fasi intermedie, quando produco redditi e il capitale umano è ai massimi (il nostro lavoro, la nostra energia lavorativa e produttiva) sarà opportuno fare ribilanciamenti del portafoglio.

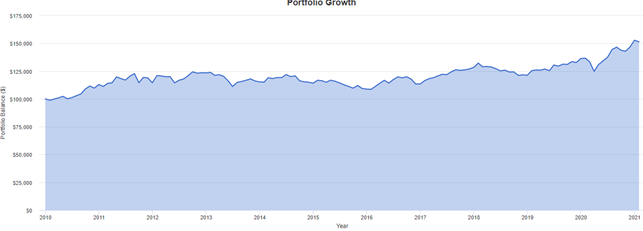

Immagina di aver investito il 01/01/2010, in un’unica soluzione 100.000 euro, suddivisi per praticità in 4 asset equipesati 25% ciascuno.

Azioni, obbligazioni, oro e liquidità.

I ritorni sono molto interessanti.

Da 100.000 euro (sarebbe in dollari ma metto euro per facilità di comprensione) oggi sarebbero 151.342 euro, con una perdita massima raggiunta in alcune fasi di mercato di -12.63% e un rendimento medio annualizzato del 3.81%.

Non male veramente direi, considerando il rapporto rischio/rendimento.

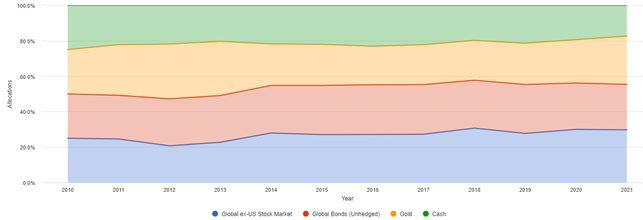

Ora però vorrei farti notare come si sono evoluti i singoli asset nel tempo.

Noti come i movimenti di mercato abbiano fatto crescere o diminuire i valori delle singole allocazioni?

Forse ti sarà ancora più chiaro dopo che avrai visto questa tabella:

Guardando direttamente l’ultimo anno noterai come la percentuale riferita all’azionario sia andata a valere, da iniziale 25%, un attuale quasi 30%.

Dall’altra parte anche la liquidità si è modificata andando a valere circa il 17% del portafoglio.

Nel corso degli anni quindi, le variazioni positive e negative dei mercati influiscono sul peso degli asset rispetto al totale e qui interviene il cosiddetto ribilanciamento.

Non è altro che riportare alla percentuale desiderata o iniziale l’asset oggetto di ribilanciamento.

Quindi al cambio delle mie esigenze di vita (raggiungimento della pensione) o alla variazione del peso delle asset class, intervengo per rimettere ordine nel portafoglio.

Il consiglio che mi sento di darti è di farlo 1 volta l’anno, in modo tale da evitare rincorse spasmodiche a modifiche inutili e anzi deleterie.

Se dovesse essere sfuggito nel corso di questa analisi qualche dettaglio, questo serve perché il risultato delle percentuali calcolate sul capitale potenzialmente aumentato, porterebbero da iniziali 25.000 euro investiti in azionario, a finali 45.300 euro circa essendo il 30% sul montante finale di 151.000 euro circa.

Ed anche la parte destinata alla liquidità, di inziali 25.000 euro, diventerebbero alla fine 25.600 euro circa essendo il 17% del totale di portafoglio di 151.000 euro.

Ora hai capito l’importanza dei ribilanciamenti nel tempo e di comprendere questo argomento?