Nella costruzione di un asset allocation, un portafoglio titoli, vanno seguite alcune logiche.

La logica più resiliente e solida è quella di seguire portafogli modello.

Significa, ammettendo che il futuro non si può prevedere, sfruttare i dati statistici del passato e aderire ad un modello che possa darci una sorta di confidenza sugli avvenimenti futuri.

Questa tipologia di gestione e costruzione dei portafogli è la base per costruire un portafoglio robusto per il lungo termine.

Tutto ciò che invece succede nel breve o medio termine può essere determinato, oltre che in comportamenti avventati a causa di paure o euforie, dalla voglia di fare operazioni di trading.

Operazioni che vogliono tentare di sfruttare in tempi più ridotti acquisti a prezzi inferiori con successiva rivendita a prezzo superiore.

La speculazione, insomma.

Che si tratti di trading, speculazione o aggiustamenti dell’asset allocation strategica, ci si può basare sull’analisi tecnica (che semplificando è lo studio dei grafici di borsa) e l’analisi fondamentale (che è lo studio dei fondamenti macroeconomici, politici e delle società su cui investire) che sono metodi di analisi validi.

Lo si deve fare tenendo sempre bene a mente che il mercato non è prevedibile e che ci saranno momento in cui il mercato ci metterà alla prova (ne avevo parlato in modo approfondito in questo articolo)

Quando si affrontano in maniera approfondita le tecniche di lettura dei grafici per l’analisi tecnica troviamo tantissime scuole di pensiero.

Una delle più usate è sicuramente quella dell’analisi della media mobile. Tramite l’analisi della media mobile di un grafico si va a cercare di carpire informazioni su come si muoverà il mercato nei momenti successivi.

La media mobile è una linea tracciata su un grafico che indica la media dei prezzi per il periodo preso in esame.

Ad esempio, la media mobile a 200 giorni mi darà una visione grafica della media dei prezzi di un determinato titolo o indice negli ultimi 200 giorni; se prendo quella a 50 giorni avrò la visione grafica della media dei prezzi degli ultimi 50 giorni.

Ho appositamente utilizzato come esempio la media mobile a 200 giorni e quella a 50 giorni perché queste due linee grafiche sono quelle che ci serviranno per comprendere cosa sia la golden cross e la death cross.

Golden Cross

Il caso del Golden Cross (tradotto in italiano incrocio dorato) è un tipo di pattern grafico dove la media mobile a breve termine, cioè a 50 giorni, incrocia verso l’alto la media mobile a lungo termine, cioè quella a 200 giorni.

In questo caso normalmente si può considerare il segnale come un movimento bullish, cioè rialzista.

La spiegazione risiede nel fatto che, se la media mobile riflette la media dei prezzi di uno strumento finanziario, nel caso in cui la media a breve termine è sotto quella a lungo termine significa che il mercato in quel momento è bearish, cioè ribassista. A quel punto se la media mobile a breve termine va ad incrociare verso l’alto la media mobile a lungo termine ci indica che può essere un cambio di rotta del trend di mercato.

Death Cross

Il caso del Death Cross (in italiano incrocio della morte) è l’esatto contrario, cioè la media mobile a 50 giorni che incrocia verso il basso la media mobile a 200 giorni.

In questo caso il segnale da trarne è l’inversione del trend da un precedente rialzo in un potenziale ribasso del mercato.

Esempi grafici:

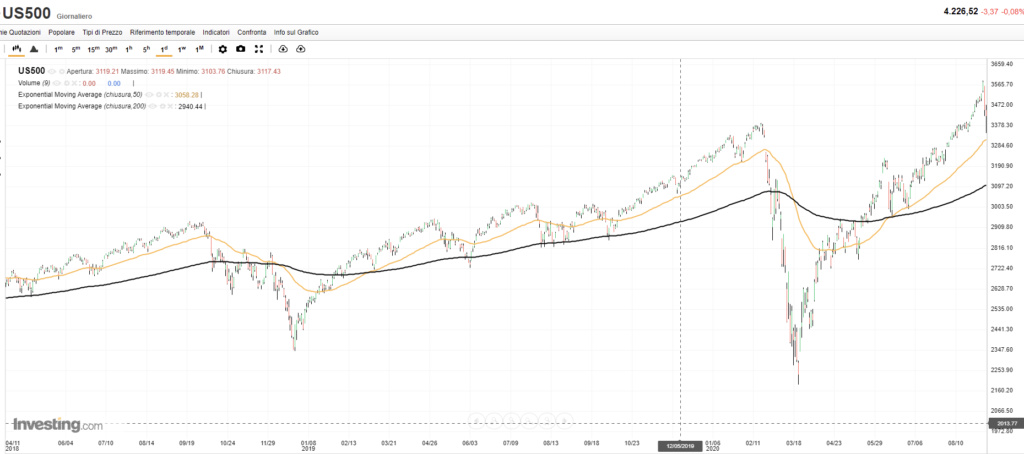

Questo sotto è il grafico del futures intraday di oggi sull’indice S&P500.

- La linea gialla è la media mobile a 50 giorni

- La linea nera è la media mobile a 200 giorni

Nei cerchietti che ho disegnato nel grafico si vedono i momenti in cui i grafici le medie mobili si intersecano e confermano il cambio di trend del mercato.

Questo grafico invece è sull’indice S&P500 con un periodo di riferimento dal 2018 ad oggi

- La linea gialla è la media mobile a 50 giorni

- La linea nera è la media mobile a 200 giorni

Nei cerchietti che ho disegnato sul grafico possiamo vedere i momenti in cui si intersercano le medie mobili e confermano il cambio di trend del mercato.

Limiti dell’analisi tecnica – Golden Cross e Death Cross

Non sono un esperto di analisi tecnica e non nego che utilizzo poco questo tipo di analisi nella mia attività di investitore e consulente.

Sebbene abbia una validità confermata da trader e analisti professionisti i limiti di questa analisi potrebbero trarre in inganno i più inesperti, oltre al fatto che costruire una strategia solida di investimento eviterebbe la necessità di avvalersi di queste implementazioni che potrebbero rischiare di farci uscire dal mercato in momento sbagliati e perdere potenziali rialzi.

Il più grande limite di questo tipo di analisi è che sono pattern non predittivi.

Cioè non vanno ad individuare in anticipo i movimenti di mercato bensì vanno eventualmente a confermarli o smentirli.

Un altro limite di questa analisi sono i falsi segnali in quanto potrebbero essere degli incroci grafici che potrebbero poi non confermare il cambio di trend oppure cambiare immediatamente dopo.

Soprattutto perché se si scegliesse di seguire questa analisi, a maggior ragione con trading intraday e orizzonti di tempo molto ristretti, la dipendenza dal dover assiduamente verificare l’andamento grafico diventerebbe a mio avviso troppo dispendiosa di tempo ed energie.