Anche negli ultimi mesi abbiamo sentito parlare di gruppi bancari in crisi ed altri che annunciano riduzioni importanti del numero degli addetti.

Siamo in un mondo che continua a cambiare e la velocità di cambiamento continua ad aumentare in modo più che proporzionale con il passare degli anni.

Abbiamo visto come anche le nostre abitudini si siano modificate portandoci nella maggior parte delle volte e per la maggior parte di noi a prediligere, ad esempio, acquisti on-line rispetto agli acquisti nei negozi fisici.

Questo inequivocabilmente non può e non potrà che coinvolgere anche il settore bancario che non è altro che un “negozio” che vende servizi e deve adeguarsi rispetto ai nuovi trend di mercato.

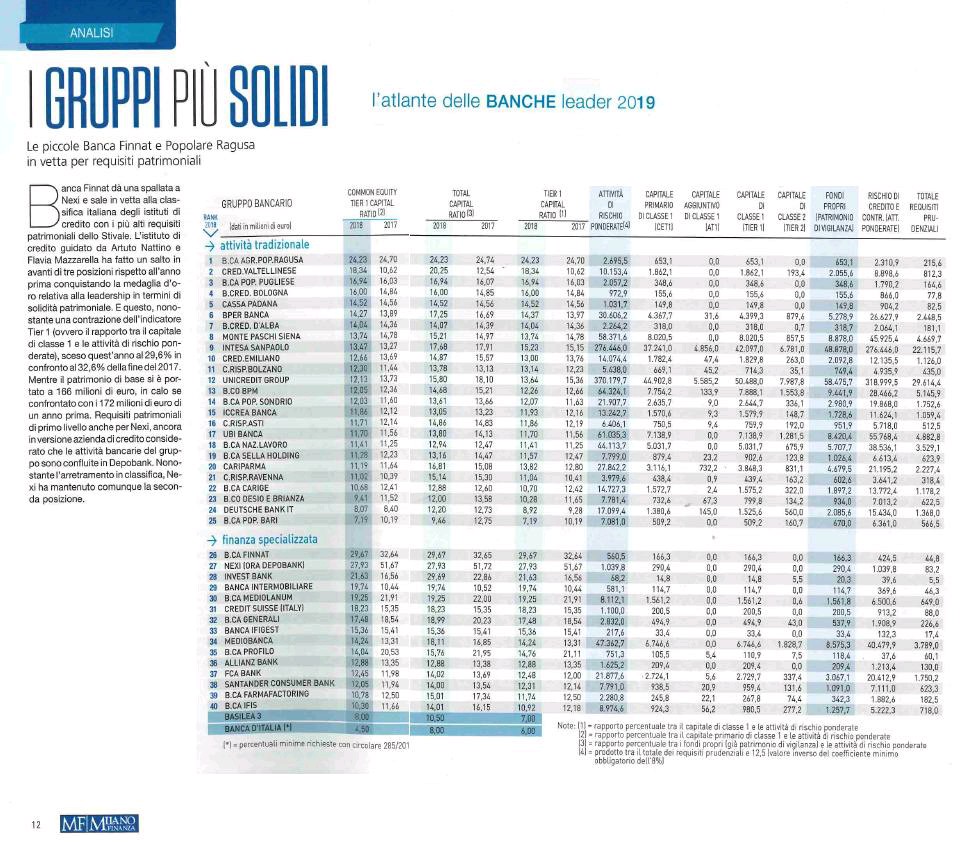

Qui sotto vorrei riportare un articolo pubblicato qualche giorno fa da Milano Finanza che elenca tutti i principali gruppi bancari ordinandoli per criterio di solidità (rilevazioni al 2019).

Con la capacità di rimanere super partes che spero mi sia riconosciuta e possa continuare a contraddistinguermi mi piace notare come alcuni gruppi siano riusciti a mettere in atto cambiamenti, anche a volte difficili e dolorosi (come riduzione del personale, vendite di immobili, vendite di partecipazioni, ecc) riuscendo a rimanere nella parte alta delle classifiche o addirittura scalando verso l’alto la stessa.

Altri invece, forse forti del brand radicato sul territorio, non stanno mettendo in opera alcun comportamento “virtuoso” andando magari a scalfire la solidità della banca stessa.

In Italia sopratutto, più che in Europa e negli Usa, il brand bancario è quello che oggi contraddistingue principalmente la scelta di tutti noi quando vogliamo affidare i nostri risparmi ad una controparte.

La percezione della solidità quindi è quello che guida la scelta ma a volte dovremmo prediligere i numeri scritti e le vere regolamentazioni piuttosto che il semplice sentiment.

Questo ad esempio dovrebbe portarci a scegliere una controparte per la capacità di darci un servizio di valore rispetto al mio desiderata invece di guardare quanto più il brand sia affermato sul mercato o quanta pubblicità fa.

E qui aggiungo questo articolo del Sole24Ore del 2015 che ci spiega cosa significa e cosa comporta la regolamentazione del Bail-In, quella dolorosa e criticata norma che ha introdotto la compartecipazione alle perdite delle banche anche da parte degli investitori:

Questo dovrebbe chiarirci come, rimanendo sempre imparziali e super partes, il rischio vero è potenzialmente quello di mercato, cioè la mancata diversificazione, il rischio che una banca voglia “rifilarmi” i suoi prodotti e mi faccia pagare commissioni spoporzionate piuttosto che il brand.

In sintesi, se non ho azioni, obbligazioni, e più di 100.000 euro sul conto corrente disponibili, anche se la banca fosse in crisi o ricorresse al bail-in, io non avrei alcuna perdita.