Come investire nei mercati finanziari dove la volatilità e l’incertezza governano e pongono sempre molti dubbi agli investitori?

In realtà non c’è una risposta univoca e precisa a questa domanda!

Certamente ci sono asset che hanno queste caratteristiche, ovvero meno volatilità e incertezza, ma questo più in teoria che in pratica. La risposta a questa domanda, infatti, non sta tanto negli asset che scegliamo, ma piuttosto nella strategia che utilizziamo.

A tal proposito, in questo articolo trattiamo proprio una particolare strategia chiamata Lazy Portfolio, in italiano portafogli pigri. Strategia che personalmente utilizzo quotidianamente, che mi sta molto a cuore e sta prendendo molto piede in Italia negli ultimi anni grazie alla letteratura scientifica.

Alcuni dei Lazy Portfolio più famosi che avrai probabilmente sentito nominare sono l’All Weather di Ray Dalio o il Permanent Portfolio di Harry Browne, ma ce ne sono tanti altri. La cosa che forse non sai è che anche i classici portafogli 40/60 o 60/40 (ovvero 40% azioni e 60% obbligazioni o viceversa) sono essi stessi Lazy Portfolio.

In questo articolo andremo a spiegare cosa sono, i loro pregi, ma anche i difetti.

Senza troppi tecnicismi, dato che seguiranno poi degli articoli in cui analizzeremo in modo approfondito la composizione dei portafogli pigri più noti, andiamo a capire insieme a quale tipo di investitore è adatto.

Il mondo degli investimenti prevede degli approcci molto diversi tra di loro che possiamo suddividere in due macro-categorie: un approccio all’investimento attivo, ad esempio attraverso lo stock picking e la ricerca del timing perfetto di investimento, e un approccio più passivo, definito in generale Buy&Hold (compra e tieni).

I Lazy Portfolio riguardano questa seconda categoria di investitori.

L’idea di base risiede nella consapevolezza che la performance, nel medio e lungo periodo, viene realizzata solo dai mercati finanziari e non dall’uomo che compra e vende indici o strumenti finanziari; quindi, l’importante è rimanere agganciati ai mercati stessi formulando il portafoglio di riferimento più adatto.

Si declina questa strategia creando un portafoglio di strumenti ben diversificato e decorrelato in grado di muoversi in situazioni di mercato molto diverse tra loro senza rinunciare ai rendimenti, ma concentrandosi soprattutto sul ridurre il rischio e la volatilità. Tutto questo combinato a un minimo sforzo di gestione.

Ma come si crea un lazy portfolio?

Per capire come si crea un lazy portfolio dobbiamo approfondire il pensiero alla base, ovvero che, come anticipato sopra, sono i mercati a creare le performance e non l’uomo; l’uomo deve solo essere in grado di recepirle “gratuitamente”.

Dal punto di vista macroeconomico all’interno di un ciclo economico si osserva un’alternanza di fasi, caratterizzate da aspettative sulla crescita o decrescita economica e sull’inflazione o deflazione.

Sono proprio le aspettative a guidare l’andamento dei mercati finanziari e in base a queste, in ogni fase, ci saranno alcune asset class che performano meglio di altre.

A differenza però degli stili di investimento più sexy, dove i grandi esperti, case di investimento e riviste specializzate, cercano di capire e azzeccare la fase economica corrente, con lo scopo di scegliere strumenti particolari che potrebbero offrire maggiori performance in quel determinato periodo, i Lazy Portfolio rinunciano a cercare di individuare la fase specifica e puntano invece ad ottenere buone performance in tutte le fasi del ciclo.

Infatti, non è semplice (se non impossibile), nemmeno per i migliori economisti, riuscire a stabilire con precisione in che fase di mercato siamo e, anche assumendo di esserne capaci, risulta ancora più complicato determinare se suddetta fase sia all’inizio, nel mezzo o alla fine del suo corso.

Per dirla alla J. Bogle “gli investitori che cercando di spostare denaro dentro e fuori dal mercato azionario devono avere ragione due volte: una quando immettono denaro e un’altra quando lo rimuovono. Dopo quasi 50 anni in questo settore, non conosco nessuno che lo abbia fatto con successo e in modo coerente. Non conosco nemmeno nessuno che conosca qualcuno che lo abbia fatto con successo e in modo coerente”.

Essendo quindi impossibile definire con certezza la fase economica attuale e futura possiamo fare delle previsioni basandoci sulla situazione economica corrente, tuttavia, le previsioni rimangono tali e, per quanto possano essere probabili, esistono sempre gli imprevisti. Quindi di fatto anche le ipotesi formulate dai migliori economisti si avverano solamente con un pizzico di fortuna e a posteriori.

In qualità di investitori dovremmo cercare di eliminare il più possibile la componente di imprevedibilità dai nostri portafogli riducendo quindi il rischio di errori costosi.

Tutto questo viene risolto dai Lazy Portfolio che prescindono da questo problema di analisi macroeconomica, andando a strutturarsi in modo di essere adattabili e adatti ad ogni fase di mercato. Questo puntando a contenere le perdite e accorciare i tempi di recupero, arginando la volatilità e il rischio, ma senza limitare i rendimenti, in base al portafoglio scelto.

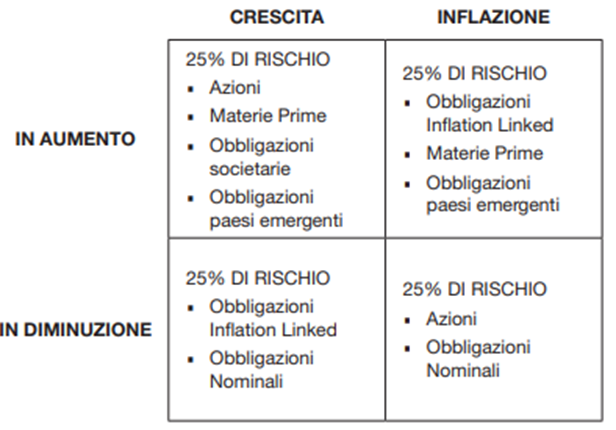

Infatti, i lazy portfolio individuano i quattro fattori principali che influenzano le fasi di un’economia: crescita economica, decrescita economica, inflazione e deflazione e definiscono per ogni singola fase gli asset che storicamente hanno performato meglio.

Ogni asset, in definitiva, si muove in maniera diversa rispetto alla “stagione” economica in cui si trova, sia in termine di volatilità che in termine di performance.

Gli Strumenti sopra indicati ricadono negli unici cinque asset investibili con i quali costruire qualsiasi portafoglio che sono: azioni, obbligazioni, oro, materie prime, real asset (reits). Da questi, che poi li si implementi utilizzando fondi attivi, derivati, strumenti complessi o etf, poco cambia.

Un buon modo efficace ed efficiente per declinare la costruzione dei Lazy Portfolio è utilizzando Etf. La composizione non è necessariamente standard, ma il concetto base rimane sempre quello: tenendo conto delle preferenze ed esigenze personali, identificare strumenti adatti per ogni singola fase di mercato.

Una volta decisi gli asset e il peso che vogliamo attribuirgli nel bilancio complessivo del portafoglio avremo così il nostro Lazy Portfolio. A questo punto sarà di semplicissima gestione: andremo ad accumulare e in seguito a ribilanciare secondo le tempistiche previste dalla nostra strategia.

La logica di fondo è quella di creare un portafoglio da amare, per tutta la vita o per il periodo necessario a soddisfare il nostro obiettivo finanziario formulando un portafoglio in base alle nostre attitudini al rischio (drawdown), all’orizzonte temporale desiderato (compreso il time to recovery) e alla nostra aspettativa di rendimento, per poi mantenerlo senza inutili ansie e ripensamenti, senza la preoccupazione di affrettarci a vendere un titolo perché non è più adatto al momento oppure rincorrendo mode o consigli letti su qualche giornaletto (che inequivocabilmente arriverebbero alle nostre orecchie tardi, concordi?) come ho scritto nel capitolo 7 del mio libro Mai più schiavi del denaro.

Quindi i portafogli pigri altro non sono altro che portafogli di investimento semplici e a basso costo che replicano una certa asset allocation in modo passivo e con obiettivi di lungo termine.

Basso costo sia di gestione, se si utilizzano etf, sia di manutenzione, dovendo intervenire poche volte nel tempo per ribilanciare le posizioni.

Ci sono principalmente 7 vantaggi che un Lazy Portfolio offre:

- Diversificazione

Dividendo il capitale in più asset e più strumenti evitiamo il rischio specifico di avere un singolo o pochi titoli. A maggior ragione utilizzando etf con pochi strumenti possiamo costruire un portafoglio ampiamente diversificato su indici e strumenti che non possono fallire.

- Decorrelazione

I Lazy Portfolio sono per loro natura composti da strumenti decorrelati tra loro. L’idea è quella di bilanciare i nostri investimenti su asset che non si muovono tutti nella stessa direzione, ma in modo diverso rispetto alle fasi economiche che si attraversano e che si attraverseranno. Gli asset, quindi, agiscono in contrappeso uno all’altro in modo da ridurre il rischio complessivo di portafoglio e massimizzando i rendimenti in ogni fase economica.

- Semplicità

Visto che siamo in grado ci costruire un portfolio con pochi strumenti finanziari, questo avrà bisogno di poca manutenzione. Ovvero necessiterà unicamente dei ribilanciamenti periodici.

- Trasparenza

Sappiamo esattamente dove stiamo investendo, perché utilizzando ETF, replichiamo indici e benchmark chiari, che indicano espressamente l’asset class sottostante.

- Basso costo

Come accennato sopra, gli Strumenti Etf hanno costi medi intorno ad uno 0.20% di media annua, che sono 10/20 volte inferiori ai costi dei fondi a cosiddetta gestione attiva. Inoltre, necessitando di poca movimentazione limitata ai ribilanciamenti periodici, anche i costi di acquisto/vendita degli strumenti incideranno poco sui nostri costi di gestione.

- Compounding

Evitando movimentazione forsennata di acquisti e vendite di prodotti, teniamo bassi i costi di gestione e viene posticipato il momento di imposizione fiscale, massimizzando quindi l’effetto dell’interesse composto sul capitale che lavora nel lungo termine.

- Evitiamo il market timing

Il portafoglio Lazy sarà adatto a ogni fase economica, partendo dal presupposto che non sapremo mai con certezza in quale fase siamo in un esatto momento e, a maggior ragione, non possiamo sapere come sarà la fase successiva.

Va notato che l’idea di aderire ai Lazy Portfolio risiede nella convinzione del fatto che il portafoglio non cambia nel tempo al mutare delle condizioni macroeconomiche perché non lo ritengono necessario. L’idea alla base, come ripetuto più volte, è che le condizioni macroeconomiche sono sì mutabili, ma imprevedibili, e con un’allocazione passiva possiamo essere in grado di assicurarci buoni rendimenti nelle varie condizioni economiche.

Questo è forse il cuore del loro punto di forza che storicamente ha permesso ai Lazy Portfolio di ottenere buone performance anche quando i mercati sono scesi, rendendoli di fatto l’antitesi rispetto alla gestione attiva o al trend following.

Ovviamente questo non significa che il rendimento sia assicurato, che ci sia una garanzia di capitale o che si sia esenti da perdite, seppur temporanee e ridotte rispetto ad altri stili di gestione e portafogli.

Sempre di investimenti stiamo parlando e non esistono formule magiche, ma solo strategie concrete.

Inoltre, per quanto basato su strategie Buy&Hold, cosiddette passive, e utilizzando a nostra volta strumenti passivi come gli Etf, di fatto saremo sempre soggetti e investitori attivi nel momento stesso in cui decidiamo di aderire ad una strategia Lazy e costruirla in un determinato modo.

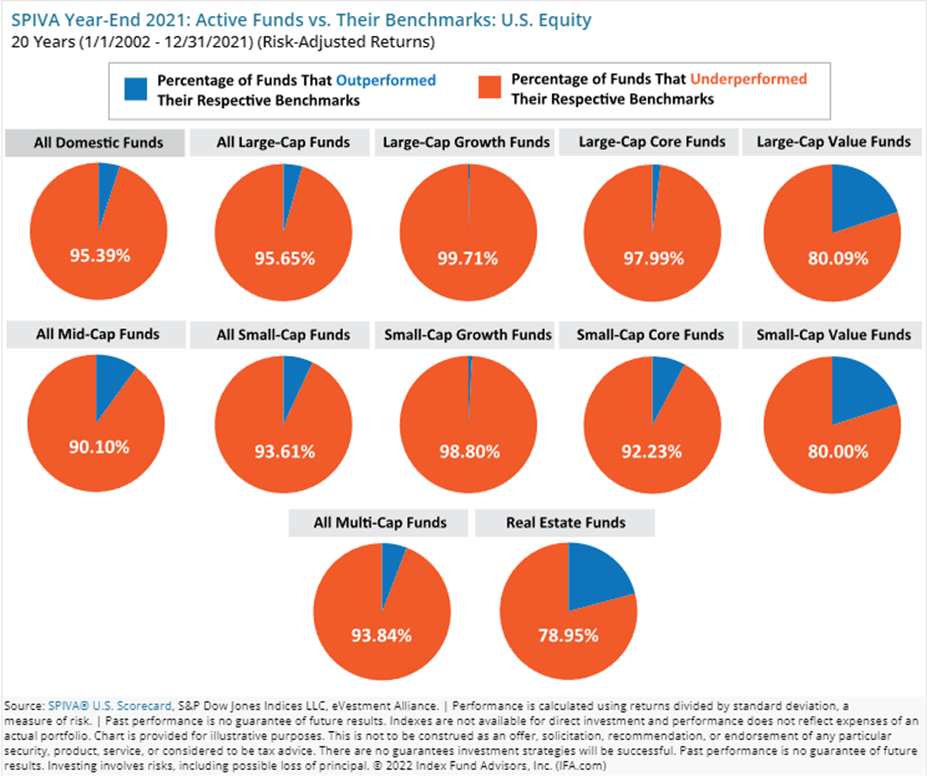

A fronte di tutto quello che abbiamo detto un’obiezione legittima che si potrebbe fare è che i rendimenti dei Lazy Portfolio potrebbero essere più bassi rispetto a quelli di un portfolio costruito ad hoc per la fase di mercato. Ma se siamo ancora convinti di riuscire ad azzeccare il market timing ti invito a rileggere ciò che abbiamo già detto in questa prima parte dell’articolo, considerando che nemmeno i più grandi investitori riescono in questa impresa.

Se non bastasse, potresti leggere gli studi che mostrano come il 90% in media dei fondi attivi non batte i loro benchmark (studio Spiva) oppure ancora come nemmeno gli Hedge Fund (strategie attive per eccellenza) non riescano a battere il mercato. (non farti ammaliare dai Guru – ci ho dedicato un intero capitolo nel mio libro .

Quindi, sebbene idealmente i Lazy abbiano dei rendimenti inferiori rispetto ad una singola asset class, nel momento in cui, per esempio, un Lazy Portfolio va in drawdown del 10-15% e l’azionario del 50%, un possessore di Lazy riesce a tenere fede alle proprie scelte affrontando più serenamente il drawdown, mentre un possessore di un portfolio unicamente investito in azionario, venderebbe o comunque perderebbe la fiducia, realizzando delle perdite.

Così facendo il rendimento reale di sedicenti super performanti portafogli, finirebbero per essere di gran lunga inferiori, non solo al mercato, ma ai Lazy stessi. (se così non fosse, perché non investire tutto il capitale direttamente solo e semplicemente in azionario?)

Piuttosto l’unico vero svantaggio di questa strategia di investimento potrebbe riguardare la questione fiscale, in quanto gli ETF non sono fiscalmente efficienti, eccezion fatta per gli ETC, ad esempio, sull’oro e le materie prime. Tuttavia, la logica dei lazy non dovrebbe mai generare perdite e minusvalenze, evitando con accortezza di uscire/entrare nervosamente seguendo il trend del mercato, ma eseguendo solo dei ribilanciamenti periodici (inoltre a dirla tutta pochi strumenti sono efficienti fiscalmente e i fondi attivi non rientrano tra questi).

Ovviamente come in qualsiasi strategia di investimento, ogni strumento va ponderato per trovare la migliore soluzione che più si adatta alle nostre esigenze. In particolare, la strategia Lazy ci offre il grande vantaggio di poter studiare la storia vedendo come un certo tipo di asset mix tradotto in un portafoglio si è comportato in passato in concomitanza di eventi economici come recessioni, iperinflazione, stagflazione, ecc.

Ci sono vari approcci che un investitore può prendere e questi devono sempre essere sviluppati in relazione agli obbiettivi e alla personalità dell’investitore: ovvero non tutti gli investitori sono in grado di assumersi gli stessi rischi e di accettare la stessa volatilità. Ma qualsiasi siano i propri rischi è importante conoscere bene le asset class, gli strumenti che andremo a mettere all’interno del portafoglio, ma soprattutto il motivo per cui si stanno inserendo, che non è banalmente solo legato alla crescita in termini di prezzo.

Se vuoi approfondire l’argomento e capire se un Lazy Portfolio fa al caso tuo, creare insieme il tuo piano finanziario o per capire come raggiungere i tuoi obbiettivi economici, prenota una call scrivendo alla mail tramite la sezione contatti.

Grazie per aver letto.

Se ti è piaciuto questo articolo, puoi iscriverti alla mia newsletter!