Discutiamo spesso di quanto la tassazione sia eccessiva.

Di fatto abbiamo un socio invisibile che non partecipa al nostro rischio di impresa e che pretende la sua parte. Questo socio si chiama Stato.

La tassazione, se guardiamo i soli paesi Europei, è generalmente alta e noi ci distinguiamo ancora di più in maniera negativa.

Questa rilevazione del 2017 parla chiaro e ci mostra come già la media Ocse in fatto di tassazione sia alta e in Italia sia ancora più alta.

Gli economisti di tutti i tempi e di colori politici si continuano ad interrogare su quale sia il livello corretto di imposizione tale da garantire i servizi pubblici e le assistenze di welfare da erogare a fronte di un equilibrio di debito pubblico.

Sorvoliamo sulla dinamica del debito pubblico che soprattutto nell’ultimo anno, a causa della pandemia è esploso, e torniamo agli equilibri.

Quell’equilibrio tale per cui le cose possono continuare a funzionare.

Perché un equilibrio importante è il livello di tassazione da applicare tale da permettere ai contribuenti di continuare a versare le imposte riducendo l’evasione.

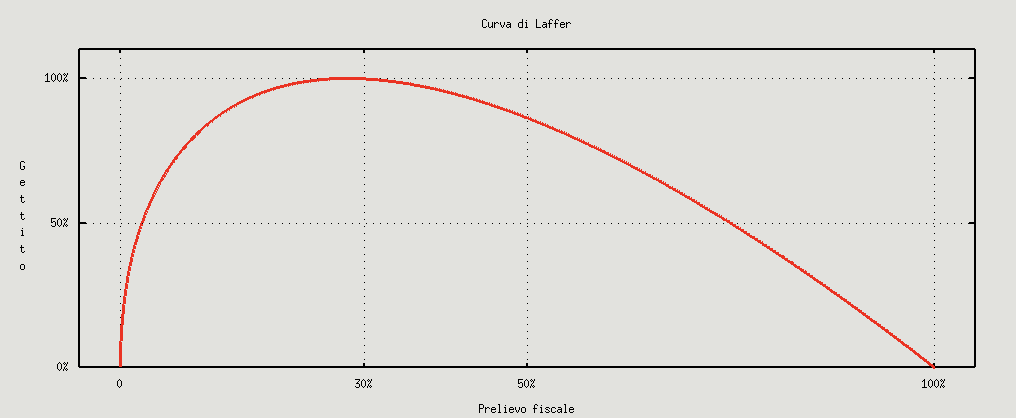

Arthur Laffer, economista statunitense tutt’ora in vita e che ha fatto parte dell’amministrazione Reagan, ha teorizzato una curva mettendo in correlazione la pressione fiscale e il gettito fiscale.

Questa teoria prende il nome di Curva di Laffer e la possiamo rappresentare come vediamo nel grafico qui sotto.

Fonte Wikipedia

La teoria si basa su due fattori:

- Esiste un livello ottimale di tassazione tale da massimizzare le entrate generate dalla riscossione dei tributi

- Esiste un livello di pressione fiscale oltre il quale non è più conveniente fare attività economica, produrre reddito insomma. Oltre questo livello infatti verrebbe incentivata l’evasione fiscale, l’elusione o l’improduttività dal momento in cui le imposte assorbirebbero troppa parte di reddito generato.

Il gettito fiscale diventerebbe quindi nullo in due casi cioè a tassazione zero e tassazione massima al 100%.

Negli altri punti intermedi della curva ci si interroga su quali siano i più confacenti all’ottimo ma è chiaro come spostarsi da un lato all’altra della curva, aumentando o diminuendo la pressione fiscale rispetto ad un punto ipotetico di equilibro, il risultato sia sempre una diminuzione del gettito fiscale.

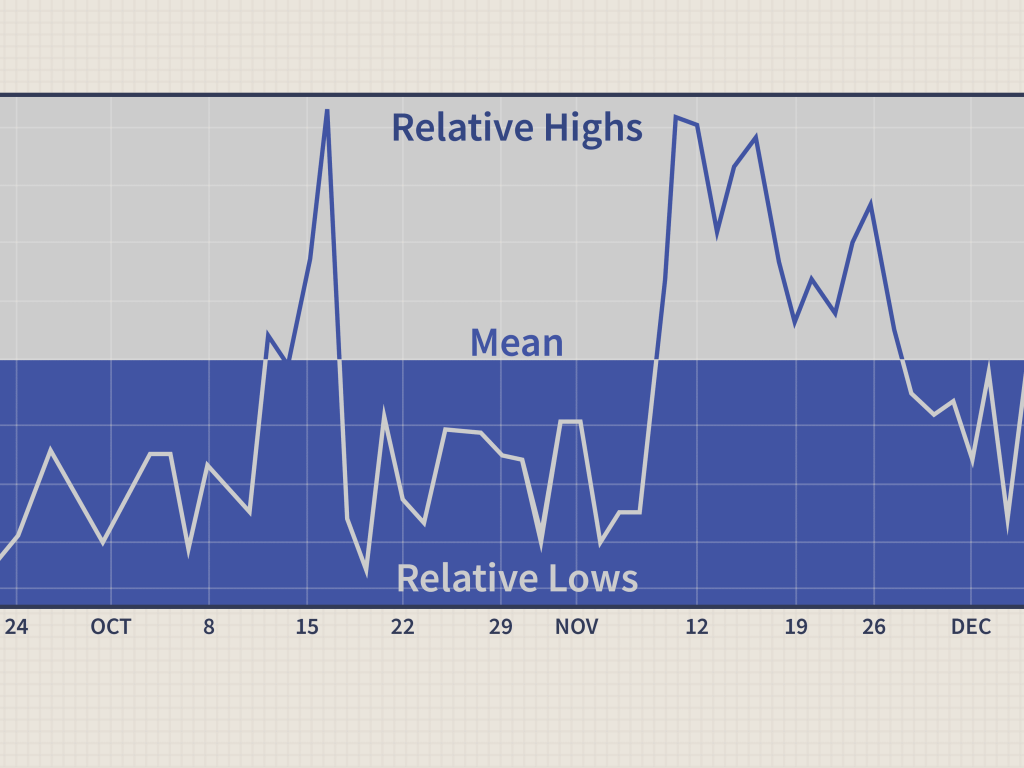

Vedo a volte una certa correlazione con questa curva trasferendo i riferimenti ai rendimenti del mercato.

Spesso gli investitori non investono al di sotto di un rendimento certo minimo atteso o oltre ad una certa volatilità (o rischio in maniera più impropria).

Normalmente si ritiene che al di sotto di una certa soglia di rendimento non sia conveniente investire.

Il problema però nasce dal fatto che questo può scaturire una ricerca del market timing che sfocia in un mancato investimento perdurato nel tempo.

Non si investe quando i tassi sono al 4% perché l’anno prima erano al 5% quindi si rimane ancorati al rendimento dell’anno precedente. E così via nel corso degli ultimi 15 anni fino ad arrivare ad oggi dove i tassi sono vicini allo zero.

E con questo discorso mi sono riferito solo al mercato obbligazionario dove ci sono rendimenti “certi”.

Ma la stessa cosa vale per l’azionario: dove c’è sempre un buon motivo per non investire. Instabilità politiche, situazioni economiche incerte, guerre, pandemie.

Eppure, se riuscissi a vedere più in là nel tempo con una programmazione di lungo termine potrei scorgere rendimenti che vanno oltre il semplice rendimento esplicito di una cedola di una obbligazione.

Soprattutto perché se il rischio è di rimanere in attesa di un qualche evento, potrei rimanere sempre fuori e precludere qualsiasi tipo di rendimento e possibilità di protezione dall’inflazione.

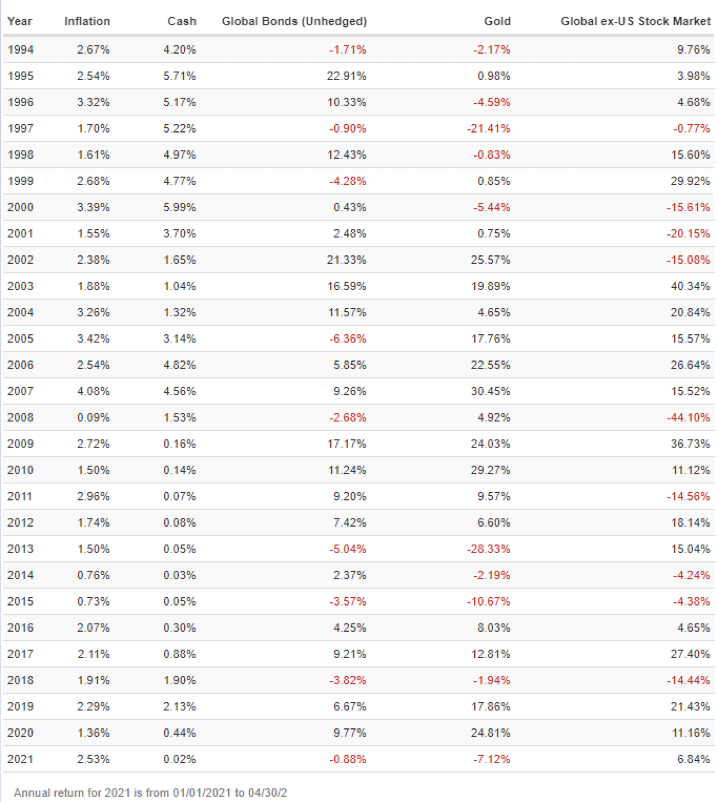

Ti mostro solamente come si sono mosse le principali asset class dal 1994 ad oggi, 2021.

Come principali asset class prendo a riferimento il denaro contante, le obbligazioni globali, l’azionario internazionale e l’oro e l’inflazione di ogni anno.

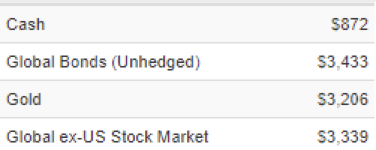

Il risultato finale, come vedi dal riepilogo di questa ultima immagine, è che tenere il denaro fermo immobilizzato, porta ad una svalutazione dello stesso e la perdita del potere d’acquisto.

È possibile trovare un equilibrio, come nella Curva di Laffer, nel quale avere un ottimo ritorno in base alle proprie aspettative di rischio/rendimento e mantenere almeno il proprio potere d’acquisto.