In ogni settore ci sono gli esperti di riferimento.

Per fare una casa mi rivolgerò ad un architetto.

Per stilare una dieta mi rivolgerò ad un nutrizionista.

Se voglio fare attività fisica mirata la persona giusta sarà un personal trainer.

E per i miei risparmi a chi mi rivolgo?

Nel settore finanziario ci sono molti esperti ma anche presunti tali.

Tante volte ti ho ripetuto che le banche sono negozi, esercizi commerciali e quindi in quanto tali attenti alle loro esigenze di business prima che a quelle del cliente.

Poi ci sono i consulenti, interno o esterni alle banche, ma anche questi sono persone e come tali hanno il loro personale background e propri bias.

Allora molte volte si potrebbe essere portati a pensare: ad esempio se sono un architetto, sono esperto nel mio settore, quindi non sono uno stupido, sicuramente posso seguire anche i miei capitali e gli andamenti di borsa.

Giusto, non fa una piega ma ci sono dei ma…

Quando fai un progetto di una casa, l’architetto svolge i calcoli e tutto il progetto ma segue teoricamente le tue volontà.

E la stessa cosa vale anche il personal trainer, dove ti dà le linee guida ma poi la fatica la devi far tu.

Anche negli investimenti e nella gestione della finanza personale è così.

Quanto sei disposto a perdere del tuo capitale investito?

Quanto è il limite delle perdite che sei disposto a vedere del tuo portafoglio prima di perdere il sonno?

Queste sono le domande che devi porti e su cui devi ragionare con il tuo consulente, ma le sai solo tu le risposte.

Allora, se procedi da solo (che è una soluzione ed una via, non è sempre sbagliata) ti fai queste domande?

Se non ti fai queste domande si rischia di incorrere nel rischio di overconfidence.

Ne ho parlato in questo articolo dove ho elencato quali siano i principali errori da evitare nel processo di gestione degli investimenti.

In questo caso l’overconfidence è proprio l’eccesso di confidenza, magari in un campo non di nostra competenza.

Si può essere portati a pensare di essere più bravi o più furbi degli altri per una serie di fattori.

Magari, come scrivevo sopra, perché siamo bravi nel nostro settore.

O magari ancora perché è andata bene qualche operazione di trading.

È un eccesso di sicurezza, una sovrastima delle capacità, di conoscenze e informazioni che porta a scelte sbagliate.

Pensa che uno studio dell’Università di Stoccolma nel 1981 ha rilevato che il 93% degli automobilisti americani si sentiva un guidatore migliore della media.

In effetti, chi di noi non si sente un guidatore migliore degli altri?

Considera però che nel settore degli investimenti psicologicamente è molto difficile riuscire ad investire quando i mercati sono in ribasso, mentre è molto più facile entrate sui mercati quando c’è euforia.

In maniera molto concreta il rischio è che si possa essere anche influenzati da informazioni dei mass media o di persone “normali” che danno le loro opinioni.

Nelle ultime settimane abbiamo sentito di alcuni titoli sul mercato americano influenzati da piccoli investitori che hanno fatto salire i prezzi alle stelle di questi.

Molti sono tentati dal buttarsi e provare a speculare, ma quanti prendono in considerazione le potenziali perdite?

Allora, tralasciando le possibili “scommesse” di breve termine su singoli titoli, allarghiamo i nostri ragionamenti, come va fatto, agli indici di mercato.

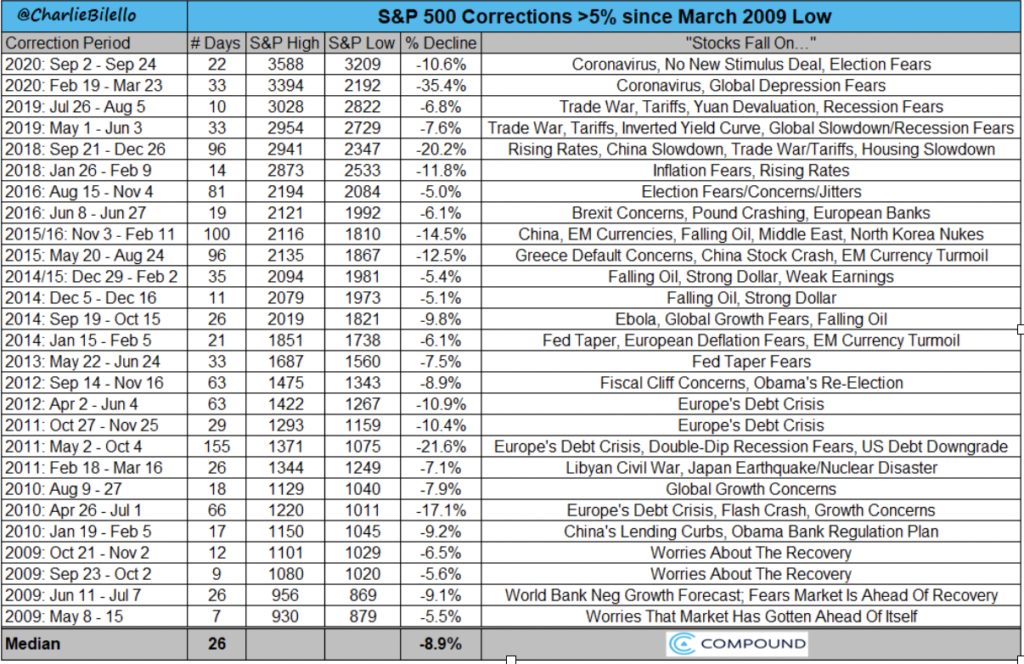

Qui sotto ti riporto le correzioni di mercato, riferite al mercato americano dell’S&P500, maggiori del 5%, dal 2009 al 2020 con i rispettivi avvenimenti storici.

A fianco, nella prima colonna, vedi anche la durata in giorni dei crolli.

Fonte: compoundadvisors.com

Quanti di questi avvenimenti storici e relativi crolli avresti potuto prevedere, tu o qualche esperto?

Come ha impattato questo andamento di mercato sul tuo portafoglio ma soprattutto sul tuo umore?

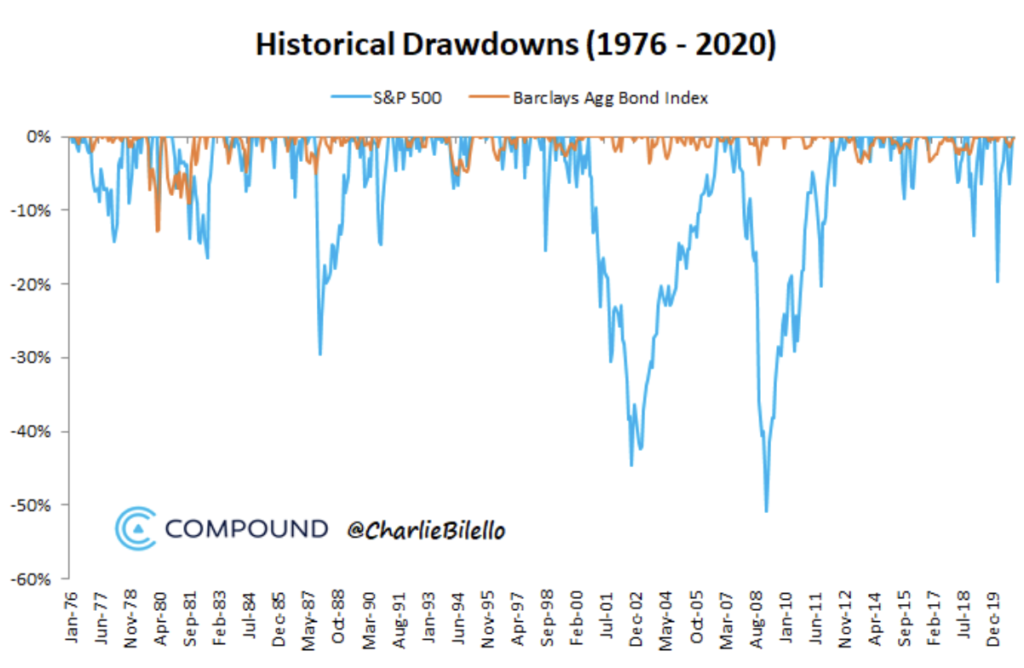

Graficamente qui sotto riporto anche, dal 1976 al 2020, i crolli registrati sempre riferiti all’indice americano S&P500 questa volta messo a confronto anche con l’indice obbligazionario.

Le discese si ripetono e si susseguono, ma va ricordato che non sono eventi straordinari, sono parte del contesto.

Fonte: compoundadvisors.com

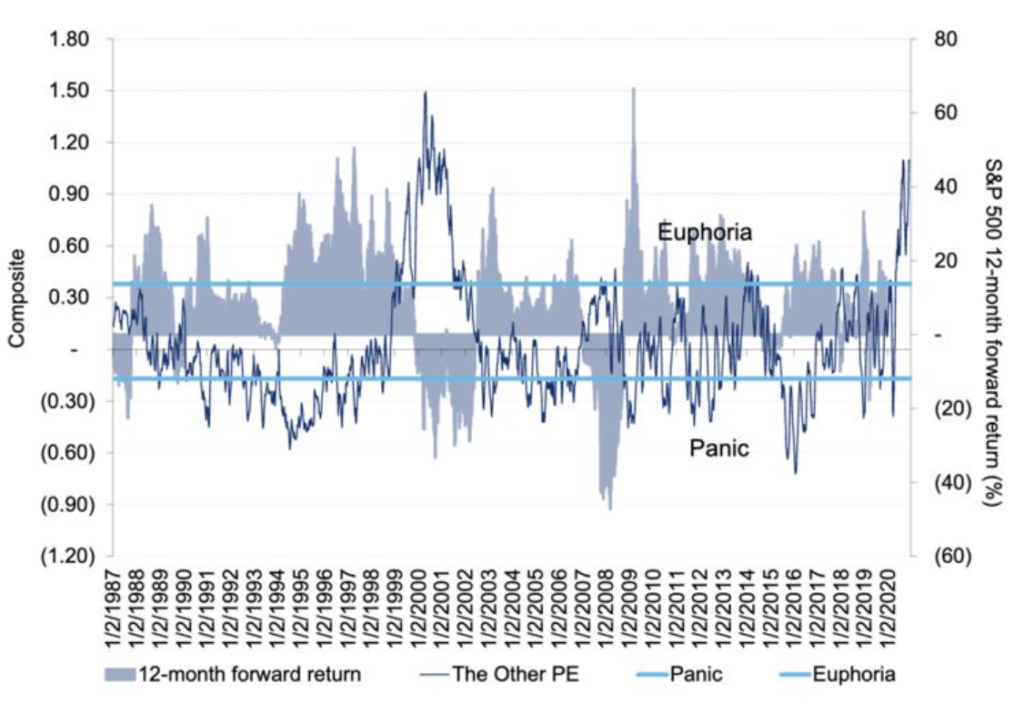

L’ultimo grafico che vorrei mostrarti ti evidenzia come l’euforia si alterni al panico anche senza una stretta correlazione rispetto alle previsioni di guadagno sul mercato azionario.

Come vedrai in questo momento c’è molta euforia, guidata dal FOMO (di cui ti ho parlato qualche mail fa) e dal TINA (there is no alternative) cioè che non ci sono alternative ai mercati azionari visti i rendimenti molto compressi sul settore obbligazionario

Indice Citigroup panico/euforia – fonte Bloomberg

Quindi cosa deve rimanerci dopo tutti questi grafici e ragionamenti?

Che la finanza personale è soggettiva e va valutata rispetto alle proprie aspettative e capacità di assorbire le perdite.

Se investi senza considerare eventuali perdite stai facendo un errore di overconfidence.

Va fatta una pianificazione rispetto ai propri obiettivi e rispetto anche al tempo a disposizione visto che una delle crisi più violente, quella del 2000, ha messo a dura prova i nervi degli investitori, ma chi ha tenuto i nervi saldi e ha diversificato oggi si trova con il capitale che era investito in azionario potenzialmente raddoppiato.