Colgo l’occasione per scrivere questo articolo nel giorno successivo all’attacco Russo all’Ucraina.

Erano alcuni giorni che volevo mettere nero su bianco queste riflessioni e ora, a maggior ragione visti gli eventi recenti, ho sentito la necessità di mettere mano alla “penna”.

Ieri, 24/02/2022 giorno dell’invasione Russa nei territori Ucraini, le borse di tutto il mondo hanno ritrovato una volatilità che per alcuni mesi avevamo quasi dimenticato.

Sì, è vero, il 2022 era già caratterizzato da rotazioni settoriali tra azioni growth e value dovute anche, se non principalmente, dalle manovre delle Banche Centrali.

Ma ieri, con un evento geopolitico di questa portata, gli investitori di tutto il mondo sono tornati a preoccuparsi.

L’investitore normale si era già dimenticato del drawdown del 33% di marzo 2020 dovuto al Covid e stava già assaporando la sua invincibilità sui mercati finanziari.

Il mantra è sempre: “se i mercati scendono, prima o poi risalgono” in abbinata a “quando i mercati scendono si compra!”.

Tutto vero ci mancherebbe, ma ieri il banco è saltato.

Sii sincero con me investitore, ieri avresti voluto vendere, o almeno hai messo in discussione le due regole che ho appena citato sopra.

La verità più vera è che è normale, non siamo fatti per vivere nell’incertezza. E queste situazioni, che siano sotto il nome di una guerra, di una pandemia o di una recessione, sono incertezze.

Vorremmo non avere problemi e vorremmo che qualcuno prendesse sempre la migliore decisione per noi, magari senza coinvolgerci.

Poi però ci dobbiamo scontrare con la realtà degli eventi e siamo spessi chiamati a fare una scelta.

Anche quando non facciamo nulla, stiamo scegliendo di non fare nulla.

E la chiave è proprio questa, ora ti spiego.

Sebbene la nostra emotività sui mercati finanziari derivi anche dalle nostre frequentazioni professionali/personali, dalle nostre esperienze passate e dalla qualità delle informazioni in cui siamo in possesso, rischiamo di assecondare l’emotività quando non abbiamo un piano.

Ed è qui che la strategia di comprare sui ribassi inizia a non funzionare.

Il tanto famoso Buy The Dip, compra sui ribassi, rischia di trasformarsi in un fallimento se fatto senza una strategia e una pianificazione corretta.

Ricorda bene che comprando sui ribassi, senza un piano, i soldi prima o poi finiscono.

Definiamo intanto il cosiddetto comprare sui ribassi.

A quali cali comprerai? Se guardiamo le quotazioni di alcune società famose, legate principalmente alla tecnologia insieme ad altri indici importanti che hanno colorato di verde molti portafogli negli ultimi anni, dal loro apice raggiunto nel 2021 segnano risultati particolari:

- Zoom: -78%

- Facebook: -45%

- Bitcoin: -38%

- Ethereum: -42%

- Borsa Russa: – 49%

- Nasdaq: -16%

- Msci World: -10%

- S&P500: -10%

Su alcuni titoli singoli o indici, a furia di continuare ad acquistare sui ribassi, presumibilmente oggi avresti terminato i soldi o se non altro la pazienza.

Già da questa breve carrellata diventa evidente come la diversificazione ti avrebbe salvato da situazioni che oggi sarebbero difficili da digerire

Immagina di aver comprato il titolo Zoom sui massimi, chi ti dice che quella singola società tornerà almeno ai valori precedentemente raggiunti?

Ora invece proviamo ad immaginare di avere fatto bene i compiti a casa, diversificato bene il portafoglio costruendolo con indici solidi e decorrelando il portafoglio.

A che calo comprerai l’indice S&P500 ad esempio? (uso l’indice S&P500 come sai perchè abbiamo più statistiche a disposizione, ma come ti ricordo noi non siamo americani quindi dovremmo preferire un indice mondiale)

Ora l’indice è a -10% e se avessi iniziato a comprarlo ad ogni ribasso di un, supponiamo -2%, oggi avresti forse esaurito le disponibilità.

Considerando che le perdite infrannuali sul mercato azioniario sono più frequenti di quanto immagini, non avere una strategia potrebbe portarti a vivere in affanno qualsiasi situazione diversa da un rialzo delle borse.

Infatti i cali di borsa, come continuo a ripetere, fanno parte del “pacchetto” quando decidi di investire.

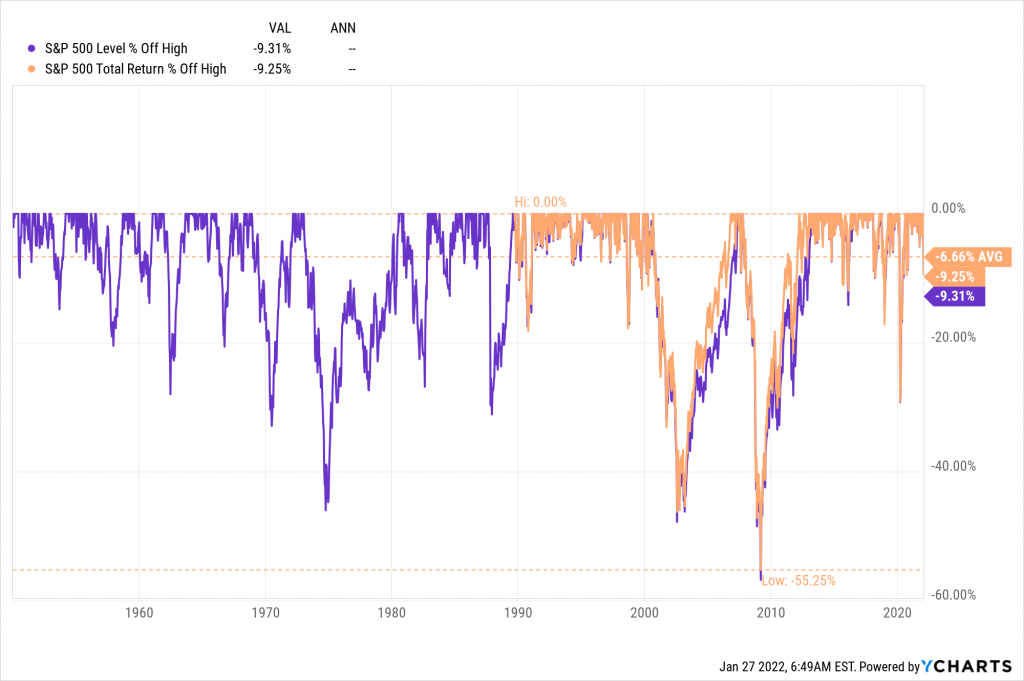

Guarda qui sotto la frequenza e la portata di questi avvenimenti.

Ok i mercati calano ma poi si riprendo, certo. ma dopo quanto tempo?

Lo vedi dal grafico qui sopra?

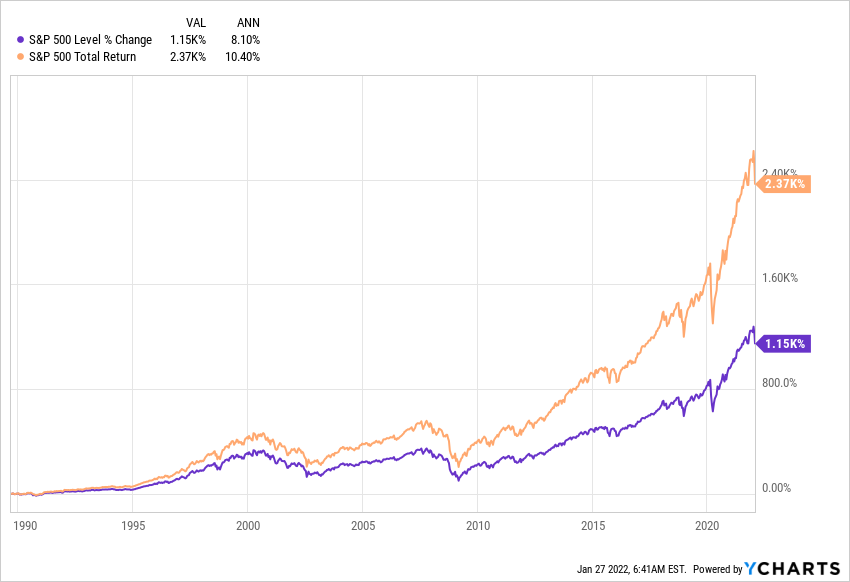

A fronte di un rendimento annualizzato, dal 1990 ad oggi sull’indice S&P500, del quasi 10% ci sono stati molti anni in cui l’indice è rimasto “sotto acqua”.

Ora capisci bene come, a fronte di queste statistiche, continuare ad acquistare sui minimi ribassi, seppur tu fossi investito su indici diversificati e mondiali, potrebbe non essere la soluzione.

Cosa dovremmo fare quindi?

Dobbiamo avere un piano!

Partendo dal presupposto che non sappiamo dove andranno i mercati domani, dobbiamo sapere esattamente cosa fare ad ogni avvenimento del mercato.

Utilizzando ad esempio la soglia del -15% sull’indice S&P500 (o MSCI World) la frequenza di questo avvenimento sarebbe meno frequente delle semplici “scrollate” del -5% o delle correzioni del -10%, ma più frequente dei bear market profondi e pesanti dal -20% in poi.

Utilizzando questo semplice trigger, ad esempio, riusciremmo ad impostare un ribilanciamento forzato al nostro portafoglio andando ad aggiungere una piccola percentuale nella parte azionaria con l’unico scopo di ripristinare i pesi originari del portafoglio.

Se immagini di avere un portafoglio composto dal 30% di azioni e 70% obbligazioni, un eventuale -15% sulla parte azionaria porterebbe questo asset a valere il 25%. A questo punto, sfruttando il ribilanciamento forzato ed acquistando un 5% dell’asset azionario, ripristineremmo il peso originario riportandolo al 30% di azionario.

Questo è solo un esempio e ti sto parlando di come stabilisco uno dei miei protocolli di operatività, ma serve per fare capire al tuo IO interiore da investitore come dovrà comportarsi quando le cose si faranno serie.

Rimane sempre da ricordare che queste sono operazioni che appagano il nostro istinto primordiale di ricercare rendimento e di cercare di battere il mercato.

Come sai io parto dal presupposto che non è l’uomo che genera rendimento ma bensì è il mercato, sta a noi semplicemente raccoglierlo nel modo più efficace ed efficiente possibile.

Sarà possibile farlo solo se il portafoglio investimenti è stato costruito con le logiche della diversificazione e decorrelazione, non cercando di correre dietro ai rendimenti.

Se invece pensi che questa strategia possa salvarti continuando ad acquistare un titolo singolo, un indice di un singolo paese, o una obbligazione, non c’è soglia che tenga e potresti andare incontro a grandi delusioni.